Série Renda Fixa - LCI/LCA - Texto 01

A LCI (Letras de Crédito Imobiliário) e a LCA (Letras de Crédito do Agronegócio) são formas de investimento em renda fixa, emitidas por instituições financeiras com o objetivo de captar recursos para o setor imobiliário e agrícola, respectivamente. São os principais “concorrentes” dos CDBs para os investidores, pois funcionam de forma muito similar, com o grande diferencial de serem isentos de IR para investimentos de Pessoa Física, que é um incentivo do governo para estimular o investidor a aplicar nessa modalidade, favorecendo o financiamento para construções de moradia e empreendimentos no caso da LCI e beneficiando também a expansão da atividade agrícola com a LCA.

Cada investimento é único

Cada aplicação feita em alguma LCI ou LCA é única, assim como em um CDB. Você não consegue fazer aplicações recorrentes em uma mesma LCI/LCA como ocorre no Tesouro Direto. No TD você pode todo mês ir lá e aplicar, por exemplo, R$100,00 no mesmo título e esse valor irá ser somado ao que você já tinha naquele título. Aqui cada investimento é um contrato único e individual com a instituição escolhida. Então se hoje você fez um aplicação de R$1.000,00 em uma LCI de 2 anos com o Banco X a uma rentabilidade de 95% do CDI, amanhã talvez essa LCI nem esteja mais disponível, e se tiver e você quiser investir de novo, terá que investir mais R$1.000,00, pelo menos, e fazer um novo contrato, e então ficará com 2 investimentos separados de mil reais cada e não um só de 2 mil.

Valor do investimento

Uma das desvantagens dessa modalidade para os pequenos investidores é que o valor do investimento é maior em comparação com o Tesouro Direto e CDBs. Quando você pesquisar por LCI ou LCA na corretora, provavelmente não encontrará nenhum aporte inicial menor que R$1.000,00.

Tipo de Rentabilidade

Prefixado:

Aqui a rentabilidade é definida no momento da aplicação, ou seja, a taxa de juros que irá definir quanto seu investimento renderá no período escolhido já fica estabelecida. Essa modalidade é mais escolhida por quem busca certeza e estabilidade ou quando há previsão de diminuição do juros, pois assim é possível garantir um valor mais alto para seu rendimento.

Pós-fixado:

Nessa modalidade é definido uma taxa de referência (CDI) para estipular a rentabilidade. Dessa forma o investidor só saberá quanto rendeu o investimento no momento do resgate.

Híbrido:

Na modalidade híbrida o investidor se utilizará das duas modalidades anteriores trabalhando em conjunto. Ou seja, o retorno desse investimento será baseado no cálculo de uma taxa de rendimento prefixada acrescida de um valor variável definido por alguma taxa de referência. É muito utilizado para investimentos de médio e longo prazo, já que a maioria dos índices utilizados nessa modalidade estão atrelados à inflação, assim o investidor garante uma rentabilidade real acima dela no longo prazo.

Risco

Os investimentos feitos em LCI/LCA são cobertos pelo FGC (Fundo Garantidor de Crédito), que cobre até R$250.000,00 por instituição, por CPF. Então se você estiver escolhendo em qual título irá investir e encontrar algum com rentabilidade boa mas tiver receio por não conhecer o banco, saiba que todas as operações com LCI ou lCA possuem essa garantia. Então se o banco te der calote por algum motivo, você receberá o valor investido, inclusive com a rentabilidade obtida até aquele momento, desde que o valor esteja abaixo dos R$250 mil.

Tributação

Os investimentos em LCI ou LCA não têm incidência de tributação de IR para investimentos de Pessoa Física. Para PJ a incidência do IR segue a tabela regressiva dos investimentos em Renda Fixa.

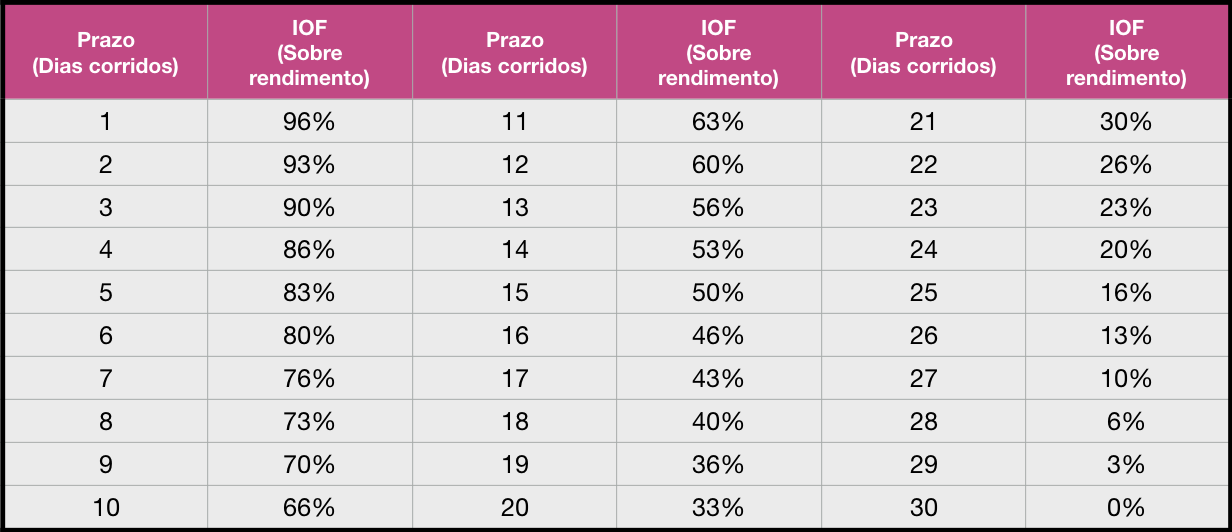

A cobrança de IOF para aplicações com menos de 30 dias respeita a tabela abaixo.

Resgate e liquidez

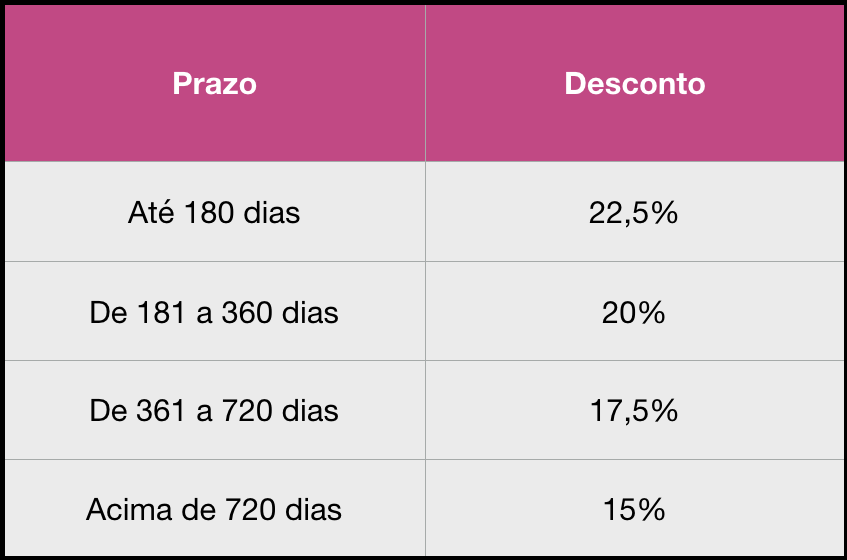

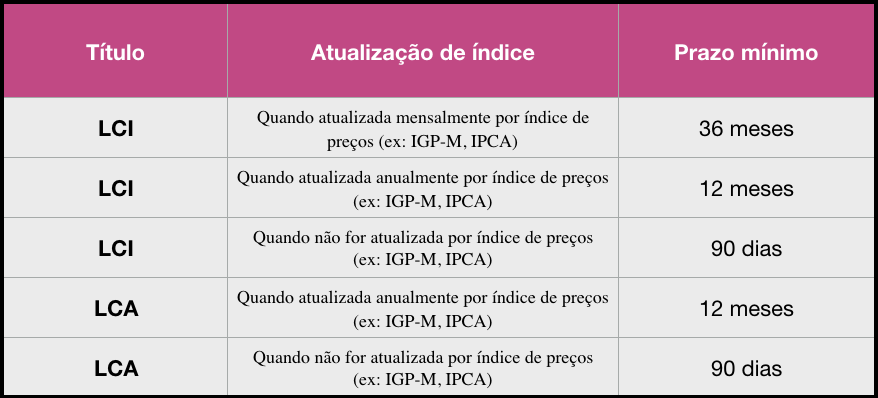

A Resolução nº 4.410 de 28 de maio de 2015, do Banco Central, alterou os prazos mínimos de vencimento para a LCI e a LCA e atualmente os prazos mínimos respeitam a seguinte tabela:

Ou seja, para investimentos nessa modalidade você não encontrará opções com vencimento inferior a 90 dias, e diferente dos CDBs, que podem possuir data de vencimento longa e mesmo assim ter liquidez para resgate antecipado, aqui você é obrigado a permanecer com o dinheiro investido até o final.

No próximo post da Série Renda Fixa vou te ensinar a calcular a rentabilidade dos CDBs, LCIs e LCAs para saber quando compensa investir em um ou em outro.

? Mande suas dúvidas pelo e-mail ou nas redes sociais.

Se você gostou do material disponibilizado curta e compartilhe pra ajudar esse conteúdo a chegar a mais pessoas.

Obrigada por me acompanhar por aqui! ?

? Posts interessantes pra você: Tesouro Direto – O que é e como funciona / Investindo em CDB / CMN, BC, CVM, Selic… o que é tudo isso???

? Assine a newsletter do blog e receba os posts no seu e-mail assim que forem publicados. ?